天下网商记者 李丹

这两年,唯品会的日子不好过。自2015年起,唯品会股价触及高点后进入下跌通道。2018年,唯品会股价跌去了49%,比熊冠全球的大A股跌得都多。去年,上证指数全年跌幅为25%。

唯品会股价走势图

打开唯品会官网,一直下拉,就能看到在官网最下方的描述语中有“中国第三”字样。

但其实,唯品会第三的地位已经不稳了。原本位居阿里和京东之后的唯品会,正在被拼多多全面超越。

拼多多吸引了四亿活跃用户,大约是唯品会的7倍。2018年拼多多在美国上市,现在市值是唯品会4倍多。2018年全年,拼多多GMV达4716亿元,而唯品会GMV仅为1310亿元。

成立11年的唯品会正在疯狂地展开自救,然而留给它的时间已经不多了,跟不上时代,就注定被淘汰。

尽管腾讯和京东入股了唯品会并为它带来了流量扶持,但是并没有改变它的基本面:它不仅要直面后来居上的竞争对手——拼多多,还要摆脱增长放缓的压力,拯救已经腰斩的股价。

2017年12月18日,腾讯和京东以现金形式共同投资唯品会,溢价55%购买唯品会A类普通股,投资金额约8.63亿美元。交易完成后,腾讯和京东分别持有唯品会7%和5.5%的股份。

2018年3月后,进一步合作陆续落地。腾讯在微信钱包主界面接入唯品会,上线小程序。京东也在App上线唯品会入口,唯品会的排位甚至比京东自营的京东医药还要靠前。

腾讯和京东没能改变唯品会的颓势。这两年,它的营收、毛利、活跃用户增速全面下降。

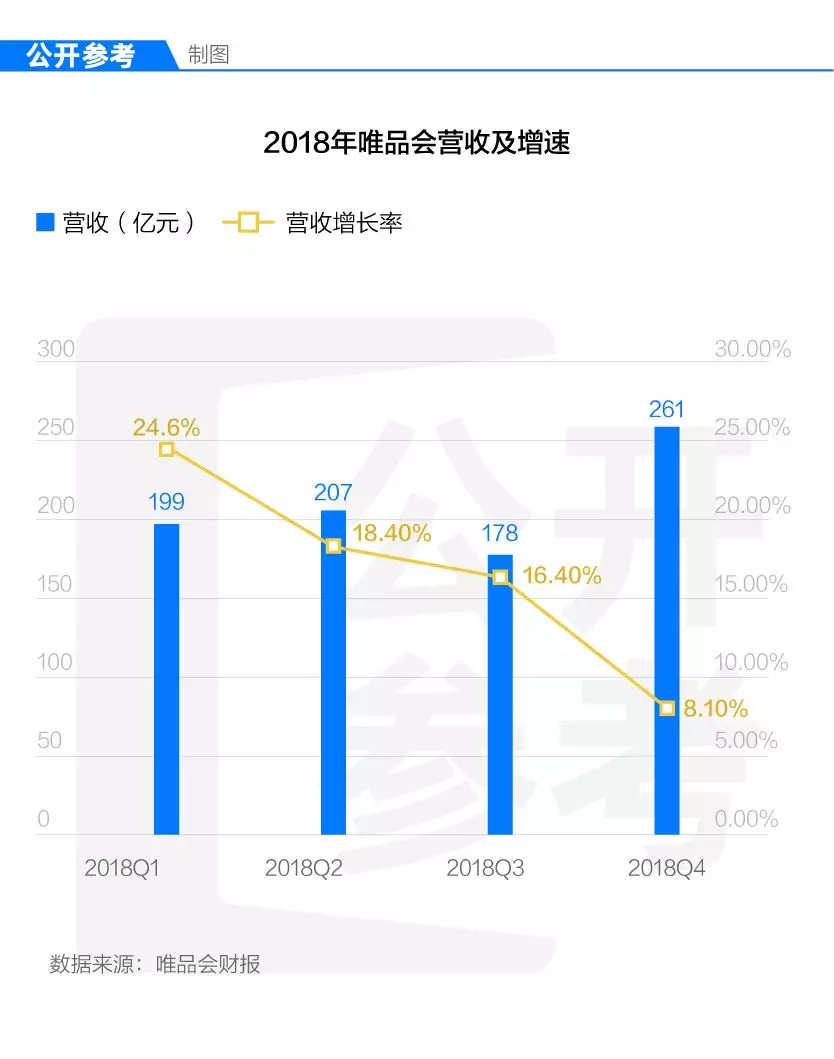

作为一个主营服饰鞋包特卖的电商,唯品会经历过初期的高速增长后,营收增速明显放缓。

2016年第三季度时唯品会还保持着38.4%的较高增长速度,2017年每个季度的营收增速也稳定在30%左右,但是从2018年开始,情况急转直下。2018年Q2营收增速跌破20%,到Q4增速正式跌至个位数。2018年一整年,唯品会的营收增速出现了突然的大幅下滑。

众所周知,一家电商平台的营收增速与它的活跃用户数增速有着直接的正相关关系。

2017年,唯品会的活跃用户增速开始显现颓势。2017年Q1时,它的活跃用户增速超30%,从Q2开始增速跌破30%,到Q4增速仅为4%,全年来看,活跃用户增速是直线下降的。

从2018年Q1开始,唯品会干脆不再强调活跃用户增速,改为使用12个月内的活跃用户数或季度活跃用户数,因为增速已经为负。再往后的三个季度,活跃用户数同比缓慢增长。

财报显示,2018年全年,唯品会的年度活跃用户数同比增长5%,疲态尽显。

值得注意的是,唯品会在Q2已经接入了微信和京东的新入口,Q2到Q4每个季度都有22%-24%的新用户来自于腾讯和京东。可以想见,如果没有二者救场,唯品会的局面有多么难堪。

腾讯和京东能带来新客户,但也不一定能帮唯品会赚多少真金白银。接入腾讯和京东后,2018年Q2至Q4三个季度唯品会的营销费用均高于上年同期,毛利率均低于上年同期,客单价增长明显放缓。可见唯品会从腾讯和京东的合作中获得收益有限,反而使其盈利能力承压。

拼多多利用微信的社交属性获客是自然而然的。但唯品会卖点是性价比,它的特价商品价格没拼多多便宜,不容易让人产生呼朋引伴去买的欲望。唯品会还是需要接着想办法利用好新客资源。

今年2月,唯品会发布四季度财报,Q4净营收261亿元,不及分析师平均预期;归属于股东的净利润同比增长2.3%达到6.89亿元。对于最新一季度的业绩,唯品会预计净营收增长0-5%。

财报发布后,唯品会盘后股价大幅下跌8%,至6.7美元/股。次日股价以跌14%报收。

当投资者出清唯品会的时候,腾讯却在“买买买”。根据美国证券交易委员会(SEC)公布的文件,腾讯从2月底开始增持唯品会股票,持股比例从最开始的7%增至目前的8.7%。

根据腾讯、京东和唯品会2017年底签订的协议,腾讯和京东可以指派董事和观察员进驻唯品会,在两年的股份锁定期满后,腾讯和京东如果要继续保留指派到唯品会的董事和观察员则需要分别增加持股到12%和8%,唯品会另有约定除外。

腾讯总裁刘炽平早在2014年就进入了唯品会董事会。既然腾讯已经出手增持,不排除未来继续增持的可能性。而一个月前唯品会发布的年报还显示,京东的持股也增加到了7.2%。

2018年全年唯品会净营收845亿元,上年同期为729亿元。净利润为21.3亿元,上年同期为18.9亿元。对于腾讯和京东而言,唯品会的价值还在于它投入重金布局的金融和物流。

从财报可以看出,唯品会一直致力于自建仓库。去年底,它在国内外拥有的总仓储面积达300万平方米。

唯品会旗下的自有物流品骏快递于2018年开始独立运营,为客户提供开箱验货、当面试穿、当场退换等服务,迎合了一部分顾客怕网购退货麻烦而有所顾忌的心理,解决了唯品会自身的包裹配送需求后,今年4月升级个人寄件服务,在重点城市实现同城当日达并实现快递员1小时上门。接下来,同城当日达将覆盖全国大部分城市,这个架势堪比京东物流。

2017年,品骏快递首次“包下”高铁动车组部分线路,用于运送唯品会“双十一”包裹。

财报显示,仓储物流费用在唯品会总运营支出中所占的比例一直在50%左右徘徊。不过,2018年以来,订单总量的提高开始摊薄物流成本,仓储物流费用占据净营收的比例略有下降,不过仍高于京东。

与京东剥离金融与物流业务的做法相似,唯品会也把物流与金融独立出来进行运营。唯品金融面向商家和用户两个群体,提供借款、分期付款服务和理财服务等。2018年Q4约有640万活跃用户使用了这些金融服务。此外它还拥有保险牌照。不过,靠金融业务和物流业务盈利可能还为时过早。唯品会的核心竞争力还是电商,去年推出特卖就是对电商的战略回归。

唯品会用户80%以上是女性,新增用户中五成以上是90后。但是在2016年的一次电话会议上,董事长曾沈亚提到,平台上90后的客单价和购买频次低于70后和80后。现在,腾讯和京东带来的新客户应该也是年轻人居多,估计客单价低的情况现在也没有明显改善。

一家电商平台未来营收的增长取决于其获得新客户的能力和老客户的复购率,客均收入也是关键因素。

目前,唯品会大约96%的订单来自老客户复购,这是其优势,但也意味着提升空间有限。想要恢复高增长,还得吸引新客户,想办法提高客单价。但是这并不一件容易的事情。

2018年,唯品会的活跃客户客均收入增幅同样在迅速缩小,从一季度的25%下降到第三季度的5%。

唯品会进入增长的瓶颈期也很正常。近两年,各大电商平台的特价优惠活动越来越常态化,天猫几乎每周都有各种明目的活动,京东日常满减,唯品会特卖的吸引力自然会下降。

自2018年年中起宣布回归特卖,唯品会的老用户有所回流。唯品会在2018年Q4财报中提到,超级VIP会员人数为320万,环比上季度增长38%。超级VIP的续约率达到了70%。

除了坚持特卖战略,跨境业务、新零售也是唯品会为了拯救业绩而打出的“两张牌”。

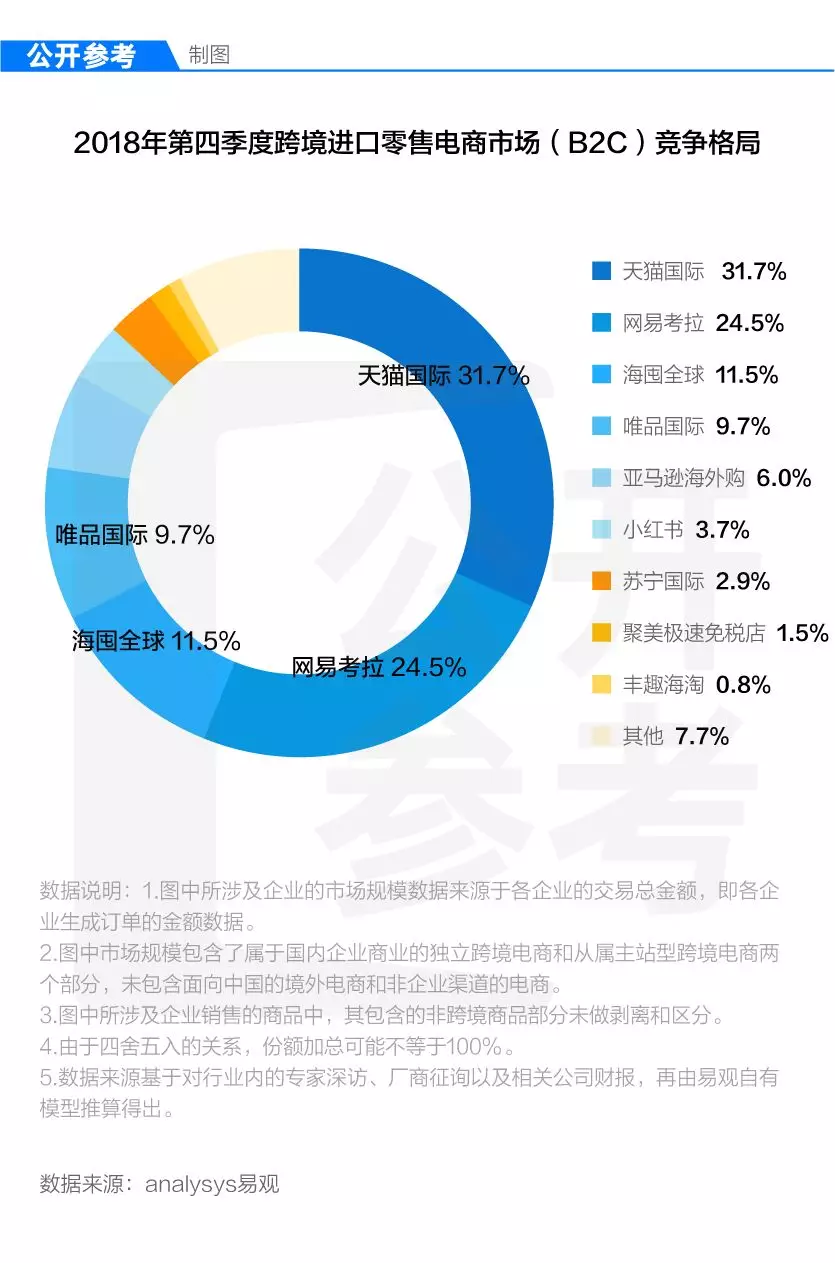

2014年,中国电商行业进入“跨境元年”,天猫国际、网易考拉、洋码头、小红书等跨境电商平台投入大量资源抢占市场。根据易观智库发布的报告显示:2018年第四季度,天猫国际在我国跨境电商交易中占据榜首,唯品会排名第四位,大约占9.7%的市场份额。

跨境电商的难点在于退货。2018年唯品会财报显示,因跨境业务存货通常不可退还给供货商,全年计提存货减价4.4亿元,远高于2017年的2.1亿元,可见发展跨境业务挑战不小。

唯品会计划通过引入第三方卖家来扩大产品和服务范围,并寻求扩展到线下零售业务,作为增长战略的补充。但显然,新开线下店消耗人力物力,短期内线下商店可能无法实现盈利。

早在2017年10月,唯品会旗下的生鲜社区店品骏生活就在广州营业了。唯品会一度在App中加入了生鲜一栏,现在已经撤掉。盒马鲜生引发了中国生鲜新零售领域的激烈竞争,今年以来7fresh、小象生鲜相继关店,入局较晚并且无法迅速形成规模的“品骏生活”注定翻不起什么波澜。

唯品会App截图

值得注意的是,唯品会去年开始在线下开店,不仅有唯品会线下店,还开了几家唯品仓线下店,销售折扣价的衣服、鞋包等,唯品仓线下店的商品价格整体上比唯品会线下店更低。

今年,唯品会继续线下开店。据不完全统计,唯品会在天津、珠海、大连、重庆、武汉等二三线城市新开了多家线下店,杭州的新店也即将开业。在上海、深圳、广州、佛山等地开了唯品仓新店。

同样是布局线下,服装折扣店这个方向,明显比生鲜新零售更适合唯品会。

目前,国内有名的折扣店品牌只有百联奥特莱斯、北京赛特奥莱、上品折扣寥寥几个。反观美国,知名的折扣百货零售商T.J.Maxx和罗斯百货(Ross Stores)都有几千家门店。线下的折扣商场品牌也有Simon和Tanger Outlets。而自从2002年中国大陆第一家燕莎奥特莱斯开业以来,奥特莱斯(outlets)虽然经历了十多年的发展,整体还处于初级发展阶段。

中国奥特莱斯第一人万文英就曾指出,奥特莱斯是一种极为特殊的零售业态,需要极富专业性的运营技术,其影响力并不来自于隆重的开业庆典,而来自于持久运营的能力和源源不断的名牌货源。

背靠腾讯、京东,唯品会如果舍得砸钱把线下店开下去,深耕品牌特卖,也许还有新的转机。